شاخص ترس و طمع چیست؟

شاخص ترس و طمع دو تا از قوی ترین احساساتی هستند که می توانند احساسات بازار را هدایت کنند و بر رفتار سرمایه گذاران تأثیر بگذارند. برای کمک به سنجش و درک این احساسات، تحلیلگران، معامله گران و سرمایه گذاران از ابزاری به نام شاخص ترس و طمع استفاده می کنند.

این شاخص برای اندازه گیری احساسات و ارائه بینشی طراحی شده است که می تواند به هدایت تصمیمات سرمایه گذاری کمک کند. خوانش های افراطی برای تصمیم گیری خرید یا فروش در یک سرمایه گذاری مفیدترین است. احساسات معامله گران و سرمایه گذارانی که به نوسانات در بازارهای مالی پاسخ می دهند اغلب نقشی اساسی در تصمیم گیری ایفا می کنند.

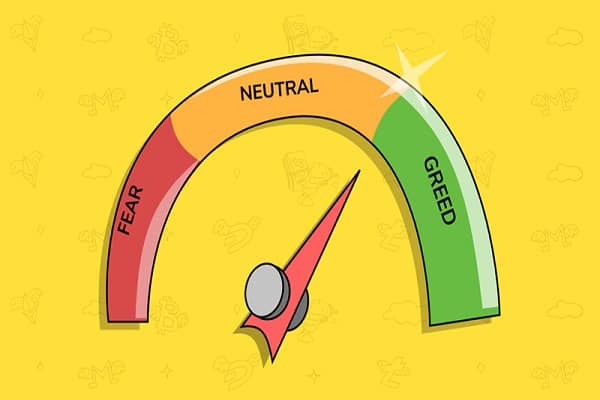

تعریف شاخص ترس و طمع توسط CNN Business ایجاد شد تا این جنبه از روانشناسی بازار را کمی کند و راهی سریع و آسان را برای سرمایه گذاران فراهم کند تا ارزیابی کنند که آیا بازار در حال حاضر توسط ترس یا طمع هدایت می شود. شاخص ترس و طمع CNN یک شاخص احساسات بازار است که میزان ترس یا طمع سرمایه گذاران را در مقیاس صفر تا صد اندازه گیری می کند.

بازارهای سرمایه گذاری اغلب بر اساس احساسات انسانی کار می کنند. سرمایه گذاران ارشد مانند وارن بافت و بنجامین گراهام توصیه می کنند هنگام تحقیق درباره ایده های سهام، احساسات خود را کنترل کنید. و اگر اعصاب شما باید وارد بازی شود، باید وقتی دیگران حریص هستند بترسید و وقتی بازار به طور کلی ترسیده است، حریص باشید.

شاخص ترس و طمع چرا مهم است؟

درک شاخص ترس و طمع میتواند به هر سرمایهگذاری کمک کند تا در آبهای سرمایهگذاری متلاطم سهام، ارزهای دیجیتال ، طلا و سایر طبقات دارایی ردیابیشده حرکت کند. زمانی که حرص و طمع به دست میآید، قیمتها میتوانند فراتر از ارزشگذاریهای معقول افزایش پیدا کنند و منجر به حباب شوند. برعکس، ترس می تواند باعث افت شدید شود و فرصت های خرید بالقوه کم ارزشی را ارائه دهد. نوسانات بازار می تواند به ویژه زمانی که یک حباب عاطفی سر به فلک کشیده ظاهر می شود یا بازار پس از سقوط احساسات شهاب سنگی به عقب باز می گردد، چشمگیر باشد.

البته، نمرات شدید همچنین می تواند حرکت مثبت یا منفی بازار را برجسته کند . خلق و خوی بازار در طول بازارهای صعودی طولانی بیشتر و در بازارهای نزولی پایین تر است . به عبارت دیگر، نمره ترس و طمع شدید همیشه منجر به اصلاح سریع نمی شود. این ابزار باید فقط به عنوان یک ابزار دیگر در یک کمربند ابزار سرمایه گذاری مجهز استفاده شود.

شاخص ترس و طمع چگونه کار می کند؟

هدف این شاخص نشان دادن احساسات شرکتکنندگان در بازار سهام بهویژه به بازار سهام ایالات متحده است و اغلب در رابطه با شاخصهای اصلی ایالات متحده مانند S&P 500 در نظر گرفته میشود.

احساسات روش دیگری برای سنجش قیمت منصفانه سهام است ، بر اساس این ایده که:

- ترس بیش از حد باعث می شود قیمت سهام پایین بیاید.

- حرص و طمع بیش از حد باعث افزایش ارزش سهام می شود.

هر دوی این شرایط شدید نشان دهنده فرصت های بالقوه برای خرید یا فروش دارایی ها برای کسب سود است. در حالی که S&P 500 را به طور انحصاری ردیابی نمی کند، بسیاری از مؤلفه ها و شاخص های مورد استفاده برای محاسبه شاخص تحت تأثیر حرکت های شاخص های بزرگی مانند S&P 500 قرار می گیرند. در نتیجه، شاخص ترس و طمع می تواند بینش هایی را در مورد احساسات کلی سرمایه گذاران ارائه دهد.

1. حرکت بازار

این شاخص حرکت بازار را با مقایسه S&P 500 با میانگین چرخشی آن در 125 روز گذشته اندازه گیری می کند. حرکت مثبت – زمانی که ارزش فعلی شاخص بالاتر از میانگین 125 روزه است – شاخص را به سمت طمع منحرف می کند. هنگامی که شاخص کمتر از میانگین قبلی باشد، حرکت منفی است – سیگنالی از ترس سرمایه گذار.

2. قدرت قیمت سهام

عنصر قدرت قیمت سهام شاخص، تعداد سهام NYSE را که در بالاترین حد خود در 52 هفته معامله میشوند در مقابل سهامهایی که در پایینترین سطح 52 هفته معامله میشوند، مقایسه میکند. اوج بیشتر از پایین نشان دهنده سطح بالاتری از طمع سرمایه گذار است، در حالی که پایین بودن بیشتر نشان دهنده جو بدبینانه تر است.

3. عرض قیمت سهام

حجم معاملات همچنین می تواند احساس سرمایه گذاران را منعکس کند. شاخص ترس و طمع شامل شاخص مجموع حجم McClellan است که به روند حجم معاملات در روزهای قوی و روزهای ضعیف نگاه می کند. افزایش حجم معاملات نشان دهنده طمع سرمایه گذاران است، در حالی که کاهش حجم نشانه ترس است.

4. گزینه های قرار دادن و تماس

قرار دادن به شما امکان فروش اوراق بهادار را در تاریخ آینده می دهد و تماس به شما امکان می دهد بعداً یک اوراق بهادار بخرید. نسبت اختیار فروش به اختیار خرید میتواند نشان دهد که آیا سرمایهگذاران عمدتاً انتظار فروش یا خرید در آینده را دارند. این عنصر از شاخص ترس و طمع، روند میانگین نسبت قرارداد/تماس پنج روزه را اندازه گیری می کند. مقدار 1 خنثی است. بالاتر از 1 نشان دهنده ترس و کمتر از 1 حاکی از طمع است.

5. نوسانات بازار

این شاخص از میانگین متحرک 50 روزه شاخص نوسانات CBOE (VIX) برای اندازه گیری نوسانات بازار استفاده می کند. VIX فعالیت کوتاه مدت گزینه های S&P 500 را دنبال می کند. میانگین افزایشی محیط ترسناک تری را نشان می دهد، در حالی که میانگین کاهشی می تواند منعکس کننده خوش بینی سرمایه گذاران باشد. VIX قرار است یک شاخص پیشرو برای تغییرات احساسات بازار باشد، اگرچه رکورد پیش بینی آن بی نقص نیست.

6. تقاضای پناهگاه امن

هنگامی که سرمایه گذاران عصبی می شوند، اغلب با افزایش قرار گرفتن در معرض اوراق قرضه و کاهش قرار گرفتن در معرض سهام به دنبال امنیت هستند. عنصر تقاضای پناهگاه امن شاخص ترس و طمع این پدیده را با مقایسه بازده 20 روزه قبلی اوراق خزانه داری در مقابل سهام اندازه گیری می کند. وقتی تقاضا برای سهام بیشتر می شود، سرمایه گذاران احساس طمع بیشتری می کنند. اگر اوراق قرضه عملکرد بهتری نسبت به سهام دارند، سرمایه گذاران محتاط تر عمل می کنند.

7. تقاضای اوراق قرضه ناخواسته

این شاخص تقاضای اوراق قرضه ناخواسته را از طریق اختلاف بازدهی بین اوراق قرضه ناخواسته و اوراق قرضه درجه سرمایه گذاری اندازه گیری می کند. وقتی تفاوت در بازده کمتر باشد، سرمایه گذاران در معرض ریسک بیشتری هستند یا حریص تر هستند. افزایش بازدهی بیشتر نشان دهنده فضای سرمایه گذاری محتاطانه یا ترسناک است.

عوامل موثر بر شاخص ترس و طمع

در زیر، ما اندازهگیریهای خاصی را که فرمول شاخص ترس و حرص را تشکیل میدهند، مورد بحث قرار میدهیم، اما درک عوامل زمینهای که باعث تغییر در آن اندازهگیریها میشوند و در نهایت، این شاخص به سمتی یا دیگری حرکت میکند، مهم است.

شاخص ترس و طمع تحت تأثیر عوامل زمینهای است که احساسات اقتصادی و بازار گستردهتری را منعکس میکند:

شرایط اقتصادی

شاخص های کلان اقتصادی، مانند نرخ رشد تولید ناخالص داخلی، نرخ بیکاری، تورم و سیاست های نرخ بهره، می توانند به طور قابل توجهی بر احساسات سرمایه گذاران تأثیر بگذارند. به عنوان مثال، رشد اقتصادی قوی و بیکاری کم ممکن است طمع یا خوش بینی را تقویت کند، در حالی که ترس از رکود یا تورم بالا می تواند باعث ترس شود.

درآمد شرکت

احساسات کلی بازار را می توان تحت تأثیر گزارش های درآمدی از شرکت های بزرگ قرار داد، به ویژه اگر نشان دهنده روندهایی مانند رشد مداوم درآمد یا ناامیدی گسترده درآمد باشد. غافلگیری های مثبت می تواند منجر به طمع شود، در حالی که اشتباهات گسترده یا تجدید نظرهای نزولی ممکن است باعث ترس شود.

گرایش های تکنولوژیکی

تحولات در صنایع کلیدی، مانند فناوری یا انرژی، می تواند بر احساسات گسترده تر بازار تأثیر بگذارد. به عنوان مثال، پیشرفت های پیشگامانه یا تبلیغات در بخش هایی مانند هوش مصنوعی (AI) می تواند باعث ایجاد حس خوش بینی و طمع شود، حتی اگر معیارهای ارزش گذاری سنتی طولانی به نظر برسد.

رویدادهای ژئوپلیتیک

درگیری های بین المللی، مذاکرات تجاری یا بی ثباتی سیاسی نیز می تواند بر احساسات بازار تأثیر بگذارد. چنین رویدادهایی ممکن است منجر به عدم اطمینان و ترس شود، به ویژه اگر ثبات اقتصادی جهانی را تهدید کند یا تجارت بین المللی را مختل کند.

روندهای بازار و زمینه تاریخی

عملکرد و روندهای تاریخی بازار می تواند بر احساسات سرمایه گذاران تأثیر بگذارد. به عنوان مثال، اگر بازار در یک دوره افزایشی طولانی باشد، سرمایه گذاران ممکن است از خود راضی و حریص شوند و سودهای بیشتر را پیش بینی کنند. برعکس، یک تصادف یا اصلاح اخیر ممکن است ترس ایجاد کند.

روایات بازار

تمایل انسان به پیروی از جمعیت یا تحت تاثیر قرار گرفتن روایات قانع کننده می تواند باعث افراط در احساسات شود. به عنوان مثال، مفهوم «عصر جدید» در فناوری ممکن است سرمایهگذاران را به نادیده گرفتن معیارهای ارزشگذاری سنتی سوق دهد و به طمع مبتنی بر پتانسیل رشد بیسابقه، علیرغم خطرات ذاتی یا عدم سودآوری دامن بزند.

جایگزین های سرمایه گذاری

در دسترس بودن فرصت های سرمایه گذاری سوداگرانه یا فقدان جایگزین های جذاب می تواند بر رفتار سرمایه گذاران تأثیر بگذارد. به عنوان مثال، در یک محیط با نرخ بهره پایین، سرمایه گذاران ممکن است به دنبال بازده بالاتر در بازار سهام باشند و طمع را افزایش دهند.

مزایا و معایب شاخص ترس و طمع چیست؟

زمان و مکان مناسبی برای استفاده از این شاخص بر اساس مزایا و معایب ذاتی آن وجود دارد:

طرفداران

- نمای جامع: این شاخص چندین منبع داده را جمع آوری می کند و نمای جامعی از احساسات بازار ارائه می دهد.

- شناسایی فرصتها: به سرمایهگذاران کمک میکند فرصتهای بالقوه خرید یا فروش را با برجسته کردن افراط در احساسات بازار شناسایی کنند.

- تفسیر شهودی: این شاخص بصری است و تفسیر آن آسان است و برای سرمایه گذاران حرفه ای و عموم مردم قابل دسترسی است.

- به روز رسانی روزانه: بینش به موقعی را در مورد پویایی بازار ارائه می دهد و به سرمایه گذاران کمک می کند تا به سرعت نسبت به تغییرات در احساسات بازار واکنش نشان دهند.

منفی

- ریسک اتکای انحصاری: تمام تفاوت های بازار یا اهداف سرمایه گذاری فردی را در نظر نمی گیرد.

- سیگنالهای گمراهکننده: نشانگر میتواند برای مدتهای طولانی در سطوح شدید باقی بماند و اگر با دادههای دیگر تأیید نشود، به طور بالقوه منجر به سیگنالهای گمراهکننده میشود.

- فقدان زمینه تاریخی: درک آنچه که سطوح ترس یا طمع شدید را تشکیل می دهد اغلب به زمینه تاریخی نیاز دارد که این شاخص به تنهایی آن را ارائه نمی دهد.

- ماهیت انعکاسی: این شاخص بیشتر منعکس کننده شرایط فعلی یا گذشته است تا پیش بینی کننده حرکات آتی بازار، و کاربرد آن را برای سرمایه گذاران آینده نگر محدود می کند.

چگونه از شاخص ترس و طمع کریپتواستفاده کنیم؟

همانطور که احتمالاً به خوبی میدانید، بازار کریپتو گاهی اوقات میتواند نوسان داشته باشد. این تا حدی به دلیل واکنش سرمایه گذاران هیجانی به بازار است. مردم می توانند FOMO (ترس از دست دادن) را احساس کنند و زمانی که بازار در حال افزایش است حریص شوند. آنها همچنین می توانند در هنگام سقوط بازار بترسند و سکه های خود را بفروشند.

بسیاری از معامله گران از شاخص به عنوان شاخص بازار استفاده می کنند، ابزاری که به آنها اطلاعاتی در مورد بازار می دهد تا به آنها کمک کند تجارت هوشمندانه تر انجام دهند. تجزیه و تحلیل احساسات کلی و احساسات محرک بازار به بسیاری از معامله گران کمک کرده است تا از بازار بهتر عمل کنند.

در اینجا چگونگی استفاده از این شاخص برای کمک به تجارت توسط سازندگان این شاخص آمده است:

- ترس شدید می تواند یک فرصت خرید باشد زیرا سرمایه گذاران بیش از حد نگران هستند.

- طمع شدید می تواند به این معنی باشد که سرمایه گذاران بیش از حد حریص هستند و بازار باید اصلاح شود.

شاخص ترس و طمع کریپتو چگونه محاسبه می شود؟

این شاخص توسط Alternate.me با استفاده از طیف وسیعی از منابع محاسبه می شود: نوسانات، حرکت/حجم بازار، رسانه های اجتماعی، تسلط و روندها. در گذشته نیز از نظرسنجی استفاده می شد، اما در حال حاضر متوقف شده است. همچنین، سیگنالها مبتنی بر بیتکوین هستند، اما رمزارزهای بزرگ دیگری مانند اتریوم ممکن است به زودی در شاخص گنجانده شود.

در اینجا نگاهی دقیق تر به هر یک از پنج سیگنال کلیدی داریم:

- نوسان – افزایش نوسانات به عنوان نشانه ای از بازار ترسناک استفاده می شود.

- حرکت/حجم بازار – حرکت فعلی بازار با حجم فعلی مقایسه می شود. وقتی حجم خرید از شتاب بلندمدت پیشی میگیرد، این نشان میدهد که بازار بیش از حد حریص شده است.

- رسانه های اجتماعی – با استفاده از ابزار تجزیه و تحلیل احساسات توییتر، نرخ تعامل غیرمعمول بالا برای شناسایی رفتار حریصانه بازار استفاده می شود.

- تسلط – افزایش تسلط بیت کوین نشانه حرکت بازار ترسناک به سمت دارایی ایمن تر است، در حالی که کاهش تسلط بیت کوین که از دستگاه ماینر هم استخراج می شود به عنوان نشانه ای در نظر گرفته می شود که بازار بیش از حد حریص شده و به سمت آلت کوین های سوداگرانه تر حرکت می کند.

- Trends – داده های Google Trends برای مشاهده تعداد افرادی که در حال جستجوی اطلاعات درباره بیت کوین هستند استفاده می شود. افزایش در برخی از عبارات جستجو مانند “دستکاری قیمت بیت کوین” یک سیگنال ترسناک در نظر گرفته می شود، در حالی که “پیش بینی قیمت بیت کوین” صعودی تر تلقی می شود.

سوالات متداول (سؤالات متداول)

1-بالا بودن شاخص ترس و طمع چیست؟

میزان بالای شاخص ترس و طمع بین 55 تا 100 است. هر چه این عدد بیشتر باشد، جو سرمایهگذاری به شدت حریصانهتر است.

2-پایین بودن شاخص ترس و طمع چیست؟

پایین بودن شاخص ترس و طمع بین 0 تا 45 است. هر چه این عدد کمتر باشد، سرمایه گذاران ترسناک تر هستند.

3-شاخص ترس و طمع هر چند وقت یکبار به روز می شود؟

شاخص ترس و طمع در روزهای معاملاتی به روز می شود، زیرا داده های جدید برای عناصر شاخص در دسترس قرار می گیرد.

4-آیا شاخص ترس و طمع پیش بینی کننده دقیق حرکات بازار است؟

شاخص ترس و طمع منعکس کننده احساسات فعلی بازار است. این پیش بینی کننده نیست، اگرچه مقادیر شاخص بسیار بالا یا پایین را می توان با یک معکوس دنبال کرد.

5-آیا می توان از شاخص ترس و طمع برای معاملات کوتاه مدت استفاده کرد؟

بله، شاخص ترس و طمع را می توان در کنار سایر تحلیل ها در حمایت از استراتژی معاملاتی کوتاه مدت استفاده کرد. معامله گران کوتاه مدت می توانند از این شاخص برای اعتبارسنجی فرصت های خرید بلند یا کوتاه استفاده کنند. همچنین، هنگامی که شاخص به پایینترین یا اوجهای شدید میرسد، میتواند نشانه بازگشت قریبالوقوع باشد. معامله گران کوتاه مدت ممکن است بخواهند از این نوسانات بازار سرمایه گذاری کنند.

6-آیا شاخص ترس و طمع برای سرمایه گذاران بلندمدت مفید است؟

بله، شاخص ترس و طمع نیز برای سرمایه گذاران بلندمدت مفید است. به عنوان مثال، جو سرمایه گذاری ترسناک می تواند فرصت های خرید خوبی را برای سرمایه گذاران ارزشی ایجاد کند. وارن بافت، سرمایهگذار ارزش بلندمدت، زمانی گفته بود که او به دنبال ترسیدن در زمانی است که دیگران حریص هستند و زمانی که دیگران میترسند، حریص باشند.

خط پایین

شاخص ترس و طمع ابزار سرمایه گذاری مفیدی برای سنجش احساسات بازار است. این به سرمایه گذاران بینشی در مورد اینکه آیا ترس یا طمع در یک زمان معین بر بازارهای مالی تسلط دارد، ارائه می دهد. سرمایه گذاران می توانند از چنین شاخصی به عنوان ابزاری برای مدیریت ریسک و اتخاذ تصمیمات استراتژیک سرمایه گذاری استفاده کنند.

با این حال، به جای تکیه بر شاخص به تنهایی، بررسی تحلیل ها و داده های دیگر ضروری است، زیرا بازارهای مالی می توانند غیرقابل پیش بینی باشند و احساسات می توانند به سرعت تغییر کنند. یک رویکرد جامع برای سرمایهگذاری، تحلیلهای بنیادی و فنی را در کنار شاخصهای احساسی مانند شاخص ترس و طمع در بر میگیرد.

CNN Business شاخص ترس و طمع را برای سنجش احساسات بازار سهام توسعه داد. متعاقباً، Alternative.me یک شاخص ایجاد کرد تا احساسات بازار ارزهای دیجیتال را منعکس کند. با درک و تفسیر مقادیر شاخص، سرمایه گذاران می توانند تصمیمات آگاهانه تری در مورد خرید، فروش یا نگهداری دارایی بگیرند. با این حال، مهم است که به یاد داشته باشید که باید از بیش از یک شاخص به عنوان مبنایی برای تصمیم گیری های سرمایه گذاری استفاده کنید.