تجارت CFD چیست؟

تجارت CFD چیست؟ قرارداد برای تفاوت ها (CFD) قراردادی بین خریدار و فروشنده است که بر اساس آن خریدار باید تفاوت بین ارزش فعلی دارایی و ارزش آن را در زمان قرارداد به فروشنده بپردازد. CFD ها به معامله گران و سرمایه گذاران این فرصت را می دهد تا از حرکت قیمت بدون داشتن دارایی های اساسی سود ببرند. ارزش CFD ارزش پایه دارایی را در نظر نمی گیرد، فقط تغییر قیمت بین ورود و خروج تجارت را در نظر می گیرد.

این امر از طریق قرارداد بین مشتری و کارگزار انجام می شود و از هیچ بورس، فارکس،دستگاه ماینر، کالا یا آتی استفاده نمی کند. معاملات CFD چندین مزیت عمده را ارائه می دهد که محبوبیت عظیم این ابزار را در دهه گذشته افزایش داده است.

اطلاعات کلیدی

- قرارداد برای تفاوت ها (CFD) توافقی است بین یک سرمایه گذار و یک کارگزار CFD برای مبادله تفاوت در ارزش یک محصول مالی بین زمان باز و بسته شدن قرارداد.

- یک سرمایه گذار CFD هرگز در واقع مالک دارایی پایه نیست، بلکه بر اساس تغییر قیمت آن دارایی درآمد دریافت می کند.

- برخی از مزایای CFD ها شامل دسترسی به دارایی پایه با هزینه کمتر نسبت به خرید مستقیم دارایی، سهولت اجرا، و توانایی طولانی یا کوتاه مدت است.

- یک نقطه ضعف CFD ها کاهش فوری موقعیت اولیه سرمایه گذار است که با اندازه اسپرد با ورود به CFD کاهش می یابد.

- سایر خطرات CFD شامل مقررات ضعیف صنعت، کمبود بالقوه نقدینگی و نیاز به حفظ حاشیه کافی است.

CFD ها چگونه کار می کنند

قرارداد برای تفاوت (CFD) توافقی است بین یک سرمایه گذار و یک کارگزار CFD برای مبادله تفاوت در ارزش یک محصول مالی (اوراق بهادار یا مشتقات) بین زمان باز و بسته شدن قرارداد. این یک استراتژی تجاری پیشرفته است که فقط توسط معامله گران با تجربه استفاده می شود. هیچ تحویل کالای فیزیکی یا اوراق بهادار با CFD وجود ندارد.

یک سرمایه گذار CFD هرگز در واقع مالک دارایی پایه نیست، بلکه بر اساس تغییر قیمت آن دارایی درآمد دریافت می کند. به عنوان مثال، به جای خرید یا فروش طلای فیزیکی، یک معامله گر می تواند به سادگی حدس بزند که آیا قیمت طلا بالا می رود یا کاهش می یابد.

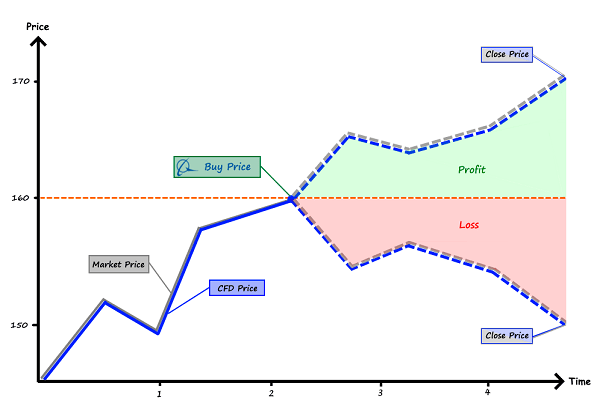

اساساً، سرمایه گذاران می توانند از CFD ها برای شرط بندی در مورد افزایش یا کاهش قیمت دارایی یا اوراق بهادار اساسی استفاده کنند. معامله گران می توانند بر روی حرکت صعودی یا نزولی شرط بندی کنند. اگر تاجری که CFD خریداری کرده است، افزایش قیمت دارایی را ببیند، دارایی خود را برای فروش عرضه می کند. تفاوت خالص بین قیمت خرید و فروش با هم خالص می شود.

مابه التفاوت خالص نشان دهنده سود حاصل از معاملات از طریق حساب کارگزاری سرمایه گذار تسویه می شود. از سوی دیگر، اگر معاملهگر معتقد باشد که ارزش دارایی کاهش مییابد، میتوان موقعیت فروش افتتاحیه را قرار داد. برای بستن موقعیت، معامله گر باید یک معامله جبرانی خریداری کند. سپس مابه التفاوت خالص زیان از طریق حساب آنها به صورت نقدی تسویه می شود.

یک قرارداد برای تفاوت (CFD) به معاملهگران اجازه میدهد تا در مورد حرکات بازار آتی یک دارایی پایه حدسزنی کنند، بدون اینکه در واقع مالکیت یا تحویل فیزیکی دارایی پایه را داشته باشند. CFD ها برای طیف وسیعی از دارایی های اساسی مانند سهام، کالاها و ارز خارجی در دسترس هستند

CFD شامل دو معامله است. معامله اول موقعیت باز را ایجاد می کند که بعداً از طریق معامله معکوس با ارائه دهنده CFD با قیمت متفاوت بسته می شود.اگر معامله اول خرید یا موقعیت خرید باشد، معامله دوم (که موقعیت باز را می بندد) فروش است. اگر معامله افتتاحیه یک موقعیت فروش یا فروش بود، معامله پایانی خرید است.

سود خالص معاملهگر، تفاوت قیمت بین معامله افتتاحیه و معامله پایانی است (منصرف هر کارمزد یا سود).کشورهایی که می توانید CFD را معامله کنید

CFD ها در ایالات متحده مجاز نیستند. آنها در بازارهای فهرست شده، خارج از بورس (OTC) در بسیاری از کشورهای تجاری عمده، از جمله بریتانیا، آلمان، سوئیس، سنگاپور، اسپانیا، فرانسه، آفریقای جنوبی، کانادا، نیوزلند، سوئد، نروژ، ایتالیا، مجاز هستند . تایلند، بلژیک، دانمارک، و هلند، و همچنین منطقه اداری ویژه هنگ کنگ.

در مورد استرالیا، جایی که CFD ها در حال حاضر مجاز هستند، کمیسیون اوراق بهادار و سرمایه گذاری استرالیا (ASIC) تغییراتی را در صدور و توزیع CFD به مشتریان خرد اعلام کرده است. هدف ASIC تقویت حمایت از مصرف کننده با کاهش اهرم CFD در دسترس مشتریان خرده فروشی و هدف قرار دادن ویژگی های محصول CFD و شیوه های فروش است که ضررهای CFD مشتریان خرده فروشی را تقویت می کند. دستور مداخله محصول ASIC در 29 مارس 2021 اعمال شد.

کمیسیون بورس و اوراق بهادار ایالات متحده (SEC) تجارت CFD ها را در ایالات متحده محدود کرده است، اما افراد غیر مقیم می توانند با استفاده از آنها معامله کنند.

مزایای CFD ها

اهرم بالاتر

CFD ها اهرم بالاتری نسبت به معاملات سنتی دارند. اهرم استاندارد در بازار CFD تابع مقررات است. زمانی کمتر از 2% حاشیه نگهداری (اهرم 50:1) بود، اما اکنون در محدوده 3% (اهرم 30:1) محدود شده است و می تواند تا 50% (اهرم 2:1) نیز برسد. مارجین مورد نیاز کمتر به معنای هزینه سرمایه کمتر برای معامله گر و بازده بالقوه بیشتر است. با این حال، افزایش اهرم می تواند زیان معامله گر را نیز افزایش دهد.

دسترسی به بازار جهانی از یک پلتفرم

بسیاری از کارگزاران CFD محصولاتی را در تمام بازارهای اصلی جهان ارائه می دهند و امکان دسترسی شبانه روزی را فراهم می کنند. سرمایه گذاران می توانند CFD ها را در طیف گسترده ای از بازارهای جهانی معامله کنند.

بدون قوانین کوتاه مدت یا استقراض سهام

برخی بازارها قوانینی دارند که شورتینگ را ممنوع میکنند، معاملهگر را ملزم میکنند که ابزار را قبل از فروش کوتاهمدت قرض بگیرد، یا شرایط حاشیهای متفاوتی برای موقعیتهای فروش کوتاه و خرید دارند. ابزارهای CFD را می توان در هر زمانی بدون هزینه استقراض کوتاه کرد زیرا معامله گر مالک دارایی پایه نیست.

اجرای حرفه ای بدون کارمزد

کارگزاران CFD بسیاری از انواع سفارشهای مشابه کارگزاران سنتی را ارائه میدهند، از جمله توقف، محدودیتها و سفارشهای احتمالی ، مانند « یکی دیگری را لغو میکند » و «اگر انجام شود». برخی از کارگزارانی که توقف های تضمینی را ارائه می دهند، هزینه ای را برای خدمات دریافت می کنند یا هزینه ها را به روش دیگری جبران می کنند.

کارگزاران زمانی که معامله گر اسپرد را پرداخت می کند، درآمد کسب می کنند. گاهی اوقات، آنها کمیسیون یا هزینه دریافت می کنند. برای خرید، تاجر باید قیمت پیشنهادی را بپردازد و برای فروش یا فروش کوتاه، تاجر باید قیمت پیشنهادی را بپردازد. این اسپرد بسته به نوسانات دارایی پایه ممکن است کوچک یا بزرگ باشد. اسپردهای ثابت اغلب در دسترس هستند.

بدون نیاز به معاملات روزانه

برخی از بازارها به حداقل مقدار سرمایه برای تجارت روزانه نیاز دارند یا محدودیت هایی را برای تعداد معاملات روزانه ای که می توان در حساب های خاص انجام داد تعیین می کنند. بازار CFD به این محدودیت ها محدود نمی شود و همه دارندگان حساب در صورت تمایل می توانند روزانه معامله کنند. معمولاً میتوان حسابها را با حداقل 1000 دلار باز کرد، اگرچه 2000 دلار و 5000 دلار حداقل الزامات رایج سپرده هستند.

تنوع فرصت های تجاری

کارگزاران در حال حاضر CFD های سهام، شاخص، خزانه، ارز، بخش و کالا را ارائه می دهند. این امر به سفته بازان علاقه مند به وسایل مالی متنوع امکان می دهد تا CFD ها را به عنوان جایگزینی برای صرافی ها معامله کنند.

معایب CFD ها

معامله گران اسپرد را پرداخت می کنند

در حالی که CFD ها جایگزین جذابی برای بازارهای سنتی ارائه می دهند، اما مشکلات بالقوه ای نیز دارند. برای اولین بار، پرداخت اسپرد در ورودی ها و خروجی ها، پتانسیل سود بردن از حرکت های کوچک را از بین می برد. این اسپرد همچنین معاملات برنده را به میزان کمی در مقایسه با اوراق بهادار پایه کاهش می دهد و مقدار کمی ضرر را افزایش می دهد. بنابراین، در حالی که بازارهای سنتی معاملهگر را در معرض کارمزدها، مقررات، کمیسیونها و نیازهای سرمایه بالاتر قرار میدهند ، CFDها سود معاملهگران را از طریق هزینههای اسپرد کاهش میدهند.

مقررات ضعیف صنعت

صنعت CFD به شدت تحت نظارت نیست. اعتبار یک کارگزار CFD بر اساس شهرت، طول عمر و موقعیت مالی است تا وضعیت یا نقدینگی دولت. کارگزاران CFD بسیار خوبی وجود دارند، اما مهم است که پیشینه یک کارگزار را قبل از افتتاح حساب بررسی کنید.

خطرات

معاملات CFD به سرعت در حال حرکت است و نیاز به نظارت دقیق دارد. در نتیجه، معامله گران باید هنگام معامله CFD از خطرات مهم آگاه باشند . خطرات نقدینگی و حاشیه هایی وجود دارد که باید آنها را حفظ کنید. اگر نمیتوانید کاهش ارزشها را پوشش دهید، ممکن است ارائهدهنده شما موقعیت شما را ببندد و مهم نیست که متعاقباً برای دارایی اصلی چه اتفاقی میافتد، باید ضرر را جبران کنید.

ریسک های اهرمی شما را در معرض سودهای بالقوه بیشتر و همچنین زیان های احتمالی بیشتری قرار می دهد. در حالی که محدودیتهای توقف ضرر از سوی بسیاری از ارائهدهندگان CFD در دسترس است، آنها نمیتوانند تضمین کنند که ضرر نخواهید کرد، به خصوص اگر بازار بسته شود یا حرکت شدید قیمت وجود داشته باشد. خطرات اجرایی نیز ممکن است به دلیل تاخیر در معاملات رخ دهد.

نمونه ای از تجارت CFD

فرض کنید یک سهم دارای قیمت درخواستی 25.26 دلار است و معامله گر 100 سهم را خریداری می کند. هزینه تراکنش 2526 دلار است (به اضافه هر کمیسیون و کارمزد). این معامله به حداقل 1263 دلار وجه نقد رایگان در یک کارگزار سنتی در حساب مارجین 50 درصدی نیاز دارد ، در حالی که یک کارگزار CFD فقط به 5 درصد مارجین یا 126.30 دلار نیاز دارد.

یک معامله CFD ضرری برابر با اندازه اسپرد در زمان معامله نشان می دهد. اگر اسپرد 5 سنت باشد، سهام باید 5 سنت افزایش یابد تا موقعیت به قیمت سربه سر برسد . در حالی که اگر سهام را به طور کامل در اختیار داشته باشید، 5 سنت سود خواهید دید، کمیسیون نیز پرداخت کرده و هزینه سرمایه بیشتری را متحمل می شوید.

اگر سهام به قیمت پیشنهادی 25.76 دلار در یک حساب کارگزار سنتی افزایش یابد، می توان آن را با سود 50 دلاری یا 50 دلار / 1263 دلار = 3.95 درصد سود فروخت. با این حال، زمانی که صرافی ملی به این قیمت می رسد، قیمت پیشنهادی CFD ممکن است تنها 25.74 دلار باشد. سود CFD کمتر خواهد بود زیرا معامله گر باید با قیمت پیشنهادی خارج شود و اسپرد بزرگتر از بازار عادی است.

در این مثال، معامله گر CFD حدود 48 دلار یا 48 دلار / 126.30 دلار = 38٪ بازگشت سرمایه به دست می آورد . کارگزار CFD همچنین ممکن است از معامله گر بخواهد که با قیمت اولیه بالاتر – به عنوان مثال 25.28 دلار – خرید کند. با این حال، 46 تا 48 دلار به دست آمده در معامله CFD نشان دهنده سود خالص است، در حالی که سود 50 دلاری حاصل از مالکیت کامل سهام شامل کمیسیون یا کارمزدهای دیگر نمی شود. بنابراین، معامله گر CFD با پول بیشتری در جیب خود به پایان می رسد.

قراردادهای تفاوت (CFD) چیست؟

قراردادهای تفاوت (CFD) قراردادهایی بین سرمایه گذاران و مؤسسات مالی هستند که در آن سرمایه گذاران در مورد ارزش آتی یک دارایی موضع می گیرند. مابه التفاوت قیمت معاملات باز و بسته به صورت نقدی تسویه می شود . هیچ تحویل فیزیکی کالا یا اوراق بهادار وجود ندارد. مشتری و کارگزار تفاوت قیمت اولیه معامله و ارزش آن را در زمانی که معامله باز می شود یا معکوس می شود، مبادله می کنند.

چرا CFD ها در ایالات متحده غیرقانونی هستند؟

بخشی از دلیل غیرقانونی بودن CFD ها در ایالات متحده این است که آنها یک محصول بدون نسخه (OTC) هستند، به این معنی که از صرافی های تنظیم شده عبور نمی کنند. استفاده از اهرم همچنین امکان زیان های بزرگتر را فراهم می کند و برای تنظیم کننده ها نگران کننده است. کمیسیون معاملات آتی کالا (CFTC) و کمیسیون بورس و اوراق بهادار (SEC) ساکنان و شهروندان ایالات متحده را از افتتاح حساب های CFD در سیستم عامل های داخلی یا خارجی منع می کنند.

آیا تجارت CFD امن است؟

معاملات CFD ها می تواند مخاطره آمیز باشد و مزایای بالقوه آنها گاهی اوقات می تواند ریسک طرف مقابل، ریسک بازار، ریسک پول مشتری و ریسک نقدینگی را تحت الشعاع قرار دهد. معاملات CFD همچنین میتواند به دلیل عوامل دیگری از جمله مقررات ضعیف صنعت، کمبود بالقوه نقدینگی و نیاز به حفظ حاشیه کافی به دلیل زیانهای اهرمی، خطرناک در نظر گرفته شود.

آیا می توانید با CFD درآمد کسب کنید؟

بله، امکان کسب درآمد از معاملات CFD وجود دارد. با این حال، تجارت CFD یک استراتژی پرخطر نسبت به سایر اشکال تجارت است. اکثر معامله گران موفق CFD، معامله گران کهنه کار با تجربه و زیرکی تاکتیکی فراوان هستند.

قرارداد برای تفاوت (CFD) چیست؟

CFD قراردادی است که در بازاری معامله می شود که بر اساس ارزش یک دارایی است – برای مثال قیمت یک سهم، کالا (مانند طلا) یا ارز (پوند انگلیس، دلار آمریکا و غیره).قرارداد مورد نظر بین یک معامله گر و معمولاً یک شرکت شرط بندی اسپرد یا یک بانک سرمایه گذاری، اغلب برای چند روز یا چند هفته منعقد می شود. این در تضاد با رویکرد خرید و نگهداری بلندمدت مرتبط با سرمایه گذاری سهام متعارف است.

حتی سرمایه گذاری در سهام و سهام عادی برای همه نیست زیرا خطر از دست دادن سرمایه را به همراه دارد. تجارت CFD یک ابزار شدیدتر برای به دست آوردن (و از دست دادن) پول بالقوه است – مسلماً بیشتر شبیه به قمار است تا سرمایه گذاری.

CFD ها به ویژه در میان معامله گران فارکس و کالا محبوب هستند . از آنجایی که CFD ها یک «مشتق» هستند، معامله گران CFD مالک دارایی پایه ای نیستند که می خواهند روی آن شرط بندی کنند، مانند سهام یا کالا. بلکه در معرض تغییرات قیمتی مرتبط با آن دارایی قرار دارند. در پایان قرارداد، طرفین مابه التفاوت قیمت افتتاح و بسته شدن ابزار مالی مربوطه را مبادله می کنند.

جذابیت CFD ها چیست؟

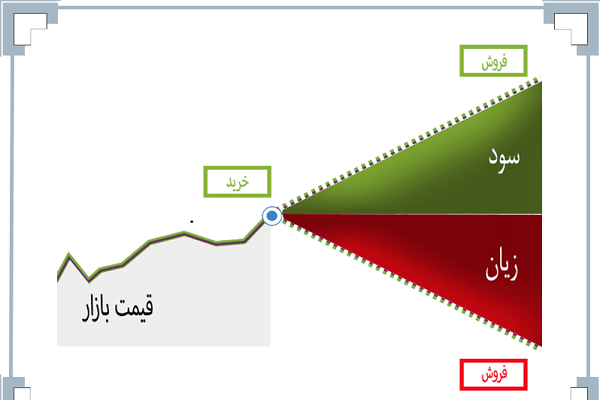

CFD ها به معامله گران اجازه می دهد تا در مورد افزایش یا کاهش قیمت دارایی حدس بزنند. دقت این پیشبینی تعیین میکند که آیا معاملهگر سود میبرد یا ضرر. سرمایهگذار CFD که فکر میکند قیمت دارایی در حال افزایش است، یک CFD میخرد یا «طولانی خواهد شد». کسی که فکر میکند قیمت کاهش مییابد، به دنبال فروش قراردادی است که به نام «کوتاه شدن» شناخته میشود.

طولانی شدن در مقابل کوتاه رفتن

بسته به حرکات قیمت، ممکن است از هر تاکتیک سود یا زیان حاصل شود. برخلاف معاملات سنتی سهام، که در آن خرید یک سهام – یا طولانی شدن مدت – تنها گزینه است، معاملات CFD همچنین به سرمایه گذاران اجازه می دهد تا دارایی هایی را بفروشند که معتقدند ارزش آنها کاهش می یابد.

ک وتاه آمدن با CFD ها به همان روشی عمل می کند که طولانی مدت است. اما سرمایه گذار به جای خرید قراردادها برای باز کردن موقعیت، آنها را می فروشد.با انجام این کار، سرمایهگذار معاملهای را باز میکند که در صورت کاهش قیمت بازار پایه، سود کسب میکند اما در صورت بالا رفتن بازار متحمل ضرر میشود.

درهر بازار CFD دو قیمت ذکر شده است: قیمت خرید (یا درخواست) و قیمت فروش (یا پیشنهاد). برای باز کردن یک موقعیت خرید، سرمایه گذاران با قیمت خرید معامله می کنند. خلاصه، آنها با قیمت فروش معامله می کنند.برای بستن قرارداد، سرمایه گذاران برخلاف کاری که در زمان باز کردن آن انجام دادند، عمل می کنند.

معاملات CFD چگونه کار می کند؟

معاملات CFD به سرمایه گذاران این امکان را می دهد که تعدادی واحد را در یک ابزار مالی بخرند یا بفروشند که به یک دارایی اساسی مرتبط است، نه خود دارایی. ارائه دهندگان CFD مانند شرکت های شرط بندی اسپرد معمولاً در معرض طیف وسیعی از بازارهای جهانی از جمله جفت ارز، شاخص های سهام، کالاها و سهام قرار می گیرند.

یک معامله گر CFD به جای اینکه انتخاب کند چه مقدار از یک دارایی خاص را می خواهد بخرد – مانند 100 سهم AstraZeneca – انتخاب می کند که چه تعداد قرارداد می خواهد بخرد یا بفروشد.

اگر بازار به نفع یک معامله گر حرکت کند، موقعیت او سود خواهد داشت. در صورت حرکت مخالف، معامله گر متحمل ضرر خواهد شد. سود یا زیان زمانی محقق می شود که یک موقعیت بسته شود و قراردادهایی که در ابتدای شرط خریداری شده بودند فروخته شوند.همانند معاملات معمولی سهام، بازده حاصل از معامله بر اساس اندازه موقعیت سرمایه گذار و تعداد نقاطی که بازار مورد نظر حرکت کرده است تعیین می شود.

برای مثال، فرض کنید یک سرمایهگذار 100 CFD سهم Shell را با قیمت 500p خریداری میکند و سپس آنها را با قیمت 550p میفروشد. در این مورد سود 50 پوند خواهد بود. اگر CFD ها با قیمت 450p فروخته شوند، ضرر 50 پوند خواهد بود.

از آنجایی که معاملات CFD به جای مالکیت یک دارایی اساسی، به تغییرات قیمت مربوط می شود، سرمایه گذاران از پرداخت حق تمبر انگلستان برای هرگونه سود معاف هستند. به عنوان نوعی از قمار، شرط بندی اسپرد نیز از مالیات بر عایدی سرمایه معاف است.

ریسک معاملات CFD چیست؟

CFD ها یک محصول “اهرمی” هستند، به این معنی که معامله گران تنها باید درصد کمی از ارزش کامل یک معامله را برای باز کردن یک موقعیت سپرده گذاری کنند. این به عنوان “معامله با مارجین” یا “نیاز به حاشیه” نامیده می شود.

این به این معنی است که یک معامله گر بالقوه می تواند مقدار کمی پول برای سرمایه گذاری بسیار بزرگتر بگذارد. انجام این کار می تواند بازگشت سرمایه بالقوه را افزایش دهد. اما، مهمتر از همه، این فرآیند به روش دیگری نیز کار می کند، به این معنی که زیان های متحمل شده نیز به طور مشابه افزایش می یابد.

نتیجه این امر این است که به جای صرف هزینه یک شرط اولیه، معاملهگری که به اشتباه بازار را فراخوانی میکند، به طور بالقوه میتواند تمام پولی را که در حسابی نزد ارائهدهنده CFD واریز کرده است، از دست بدهد.

به عنوان مثال، شرط 100 پوندی برای افزایش قیمت نفت می تواند منجر به ضرر بیش از 100 پوندی در صورت کاهش قیمت نفت شود. هرچه قیمت نفت بیشتر کاهش یابد، مبادلات پول بیشتری از دست خواهند داد.

اگر معاملهگری در چنین شرطبندی 500 پوند از دست میداد و حداقل 500 پوند نزد ارائهدهنده CFD سپرده میشد، تمام 500 پوند را از دست میداد، نه فقط سهام 100 پوندی.

بیشتر در مورد حاشیه

سرمایه مورد نیاز یک معامله گر در حساب خود و برای باز کردن و حفظ موقعیت اهرمی به عنوان “حاشیه” نامیده می شود. مارجین معمولاً به عنوان درصدی از کل اندازه تجارت ارائه می شود و مقدار مورد نیاز از بازاری به بازار دیگر متفاوت است.

برای باز کردن یک موقعیت فارکس، ممکن است یک معامله گر CFD لازم باشد که 5٪ از کل ارزش را در حساب خود داشته باشد. باز کردن یک موقعیت سهم ممکن است به مقدار بیشتری نیاز داشته باشد – بین 25٪ تا 30٪ از اندازه معامله.

به عنوان مثال، خرید پنج CFD نفت با قیمت 5325 پوند به اندازه کل موقعیت (5×5325) 26625 پوند خواهد بود. اگر نفت به 10 درصد مارجین نیاز داشت، معاملهگر برای باز کردن معامله به 10 درصد از 26625 پوند یا 2662.50 پوند در حساب خود نیاز دارد.

تجارت CFD چیست؟ چه چیزی بازده را تعیین می کند؟

یک معامله گر CFD به جای اینکه انتخاب کند چه مقدار از یک دارایی خاص را می خواهد بخرد – مانند 100 سهم AstraZeneca – انتخاب می کند که چه تعداد قرارداد می خواهد بخرد یا بفروشد.

اگر بازار به نفع یک معامله گر حرکت کند، موقعیت او سود خواهد داشت. در صورت حرکت مخالف، معامله گر متحمل ضرر خواهد شد. سود یا زیان زمانی محقق می شود که یک موقعیت بسته شود و قراردادهایی که در ابتدای شرط خریداری شده بودند فروخته شوند.

همانند معاملات معمولی سهام، بازده حاصل از معامله بر اساس اندازه موقعیت سرمایه گذار و تعداد نقاطی که بازار مورد نظر حرکت کرده است تعیین می شود.

برای مثال، فرض کنید یک سرمایهگذار 100 CFD سهم Shell را با قیمت 500p خریداری میکند و سپس آنها را با قیمت 550p میفروشد. در این مورد سود 50 پوند خواهد بود. اگر CFD ها با قیمت 450p فروخته شوند، ضرر 50 پوند خواهد بود.

از آنجایی که معاملات CFD به جای مالکیت یک دارایی اساسی، به تغییرات قیمت مربوط می شود، سرمایه گذاران از پرداخت حق تمبر انگلستان برای هرگونه سود معاف هستند. به عنوان نوعی از قمار، شرط بندی اسپرد نیز از مالیات بر عایدی سرمایه معاف است.

CFD ها برای چه مواردی استفاده می شوند؟

از آنجایی که CFD ها به سرمایه گذاران امکان فروش کوتاه می دهند، اغلب به عنوان بیمه برای جبران یا “حفاظ” ضررهای وارد شده در پرتفوی سهام فیزیکی استفاده می شود.

به عنوان مثال، اگر سرمایهگذاری 5000 پوند از سهام BT را در اختیار داشته باشد و نگران باشد که این سهام برای فروش قریبالوقوع است، یکی از گزینهها فروش کوتاه 5000 پوندی از سهام BT برای کمک به محافظت از پرتفوی است.

اگر قیمت سهام BT در بازار پایه 5 درصد کاهش یابد، زیان در سبد سهام با افزایش در معاملات کوتاه جبران می شود. به این ترتیب، یک سرمایهگذار میتواند از قرار گرفتن در معرض سهام خود بدون تحمل هزینهها و مشکلات ناشی از انحلال سهامهای موجود محافظت کند.

هزینه های معاملات CFD چقدر است؟

سه روش اساسی برای شارژ معامله گران CFD وجود دارد.

اول اسپرد است، که تفاوت بین قیمتهای پیشنهادی و درخواستی است. وجود اسپرد به این معنی است که یک معامله باید مقدار معینی را در جهت مثبت حرکت کند تا معاملهگر بتواند آن را به مبلغی که برای آن پرداخت کرده است بفروشد. اسپردها زیاد نیستند اما ارزش مقایسه را از یک کارگزار به یک کارگزار دیگر دارند.

برخی از پلتفرم های معاملاتی می گویند که تجارت آنها بدون کمیسیون است. اما، برای جبران این موضوع، ممکن است اسپردهای گستردهتری را اعمال کنند و در نظر گرفتن بسته کلی هزینه قبل از انتخاب ارائهدهنده اهمیت بیشتری پیدا کند.

کارمزد کمیسیون نیز بسیار رایج است، معمولاً کسری از درصد ارزش اوراق بهادار اساسی زمانی که یک موقعیت در حال معامله است. در مواردی که شاخصها به جای اوراق بهادار منفرد معامله میشوند، ممکن است کمیسیون جداگانه دریافت نشود.

علاوه بر این، CFD ها معمولاً هر زمان که یک موقعیت یک شبه نگه داشته شود، نرخ بهره روزانه دریافت می کنند، و این معمولاً با نرخ توافق شده قبلی اعمال می شود. معاملهگران CFD که به جای موقعیتهای لانگ، پوزیشنهای کوتاه میگیرند، ممکن است به ارزش یک معامله سود دریافت کنند. نرخ بهره ای که برای خرید بلند یا کوتاه پرداخت می شود در نامه افتتاحیه حساب مشخص می شود.

CFD ها و سود سهام

سود سهام پرداخت هایی است که شرکت ها به سهامداران خود معمولاً از سود سالانه پرداخت می کنند.

در مورد CFD های مربوط به سهام (اما نه قراردادهای مبتنی بر شاخص ها)، معامله گران سود سهام دریافت می کنند مشروط بر اینکه قبل از تاریخ تقسیم سود سابق صاحب قرارداد باشند. این روزی است که خریداران بالقوه سهام یک شرکت واجد شرایط برای پرداخت سود سهام آینده نیستند.

در حالی که یک موقعیت قرارداد باز می ماند، حساب ها بدهکار یا بستانکار می شوند تا منعکس کننده تعدیل سود و سود سهام باشند. جهت تعدیل سود و سود سهام بستگی به این دارد که آیا از CFD برای ایجاد یک موقعیت خرید یا فروش استفاده می شود.

در مورد یک موقعیت خرید، یک حساب بدهکار می شود تا منعکس کننده تعدیل سود باشد و برای در نظر گرفتن پرداخت سود سهام بستانکار می شود. در مورد یک موقعیت کوتاه، حساب ها با تعدیل بهره بستانکار می شوند و برای انعکاس پرداخت سود سهام بدهکار می شوند.

خط پایین

مزایای معاملات CFD عبارتند از: نیاز به حاشیه کمتر، دسترسی آسان به بازارهای جهانی، بدون قوانین کوتاه مدت یا معاملات روزانه، و کارمزد کم یا بدون هزینه. با این حال، اهرم بالا، زیانها را در صورت وقوع، بزرگتر میکند، و پرداخت اسپرد برای ورود و خروج از موقعیتها میتواند پرهزینه باشد، زمانی که حرکتهای قیمتی بزرگ اتفاق نیفتد. در واقع، سازمان اوراق بهادار و بازارهای اروپا (ESMA) برای محافظت از سرمایه گذاران خرد محدودیت هایی را برای CFD ها اعمال کرده است.