وبلاگ

الگوی پرچم چیست؟

الگوی پرچم چیست؟ الگوی پرچم نشان می دهد که روند قبلی ممکن است پس از این دوره تثبیت کوتاه یا اصلاح جزئی ادامه یابد. الگوهای پرچم توسط نشانگرهای حجم و همچنین عملکرد قیمت کنترل می شوند. پرچم دارای بدنه و میله پرچم است.

این الگو برای شناسایی ادامه احتمالی روند قبلی از نقطه ای که قیمت در برابر همان روند حرکت کرده است استفاده می شود. مشخصه آن یک شکل مستطیل یا متوازی الاضلاع است که توسط دو خط روند موازی تشکیل شده است که برای اتصال بالا و پایین نمودار قیمت ترسیم می شود

مستطیل به میله پرچم متصل است که حرکت سریع و بزرگ دارد. این الگو از میانه یک روند قیمتی بزرگتر منشا گرفته و به عنوان الگوی ادامه ای در نظر گرفته می شود که احتمالاً پس از یک دوره طولانی تثبیت روند در همان جهت ادامه خواهد داشت.

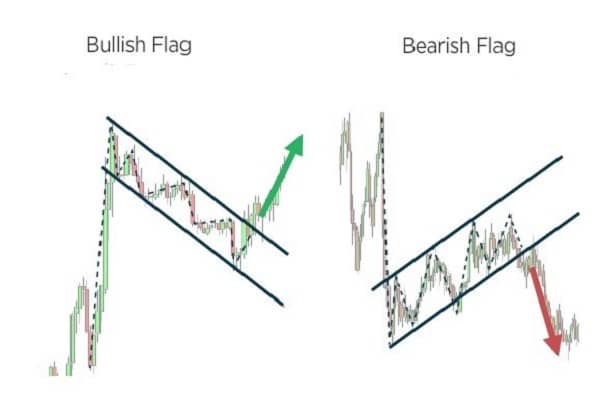

معامله گران از الگوهای پرچم برای شناسایی فرصت های معاملاتی بالقوه استفاده می کنند زیرا روند قوی را نشان می دهند که ادامه دارد. عمدتاً 2 نوع الگوی پرچم در معاملات وجود دارد: پرچم گاو نر و پرچم خرس. الگوی پرچم گاو نرو بازار گاوی و خرسی در ارز دیجیتال پس از یک حرکت شدید قیمت به سمت بالا و الگوی پرچم خرس پس از یک حرکت نزولی قوی قیمت رخ می دهد.

الگوی پرچم یک الگوی نمودار تحلیل تکنیکال است که عمدتاً دارای 6 ویژگی متمایز مانند روند قوی، تثبیت، خطوط روند موازی، حجم، شکست و قیمت هدف است. معامله گران می توانند از الگوهای پرچم برای پیش بینی فرصت های معاملاتی بالقوه و مدیریت ریسک خود استفاده کنند.

یک معامله گر می تواند با شناسایی سه نقطه کلیدی اصلی که عبارتند از ورود، زیان مرحله و هدف سود، استراتژی تجارت چنین الگوهایی را معرفی کند. پرچمها در هر بازه زمانی دیده میشوند، اما معمولاً حاوی حدود پنج تا پانزده نوار هستند.

این یک الگوی قیمتی است که در آن قاب در زمان کوتاه تری در مقابل روند غلبه بر قیمت حرکت می کند که در بازه زمانی طولانی تری در نمودار قیمت مشاهده می شود.

الگوی نمودار پرچم در تحلیل فنی به چه معناست؟

الگوی پرچم زمانی شکل می گیرد که قیمت سهام یا دارایی به سرعت در مدت زمان کوتاهی به نام میله پرچم افزایش یابد. پرچم ها به عنوان فرآیندهای ادامه طبقه بندی می شوند و فقط مکث های کوتاهی را در یک بازار پویا نشان می دهند.

یک الگوی تثبیت مستطیلی شکل قبل از ادامه روند قبلی خود شکل می گیرد. الگوی پرچم معمولاً پس از یک حرکت قیمت قوی در یک جهت خاص در تحلیل تکنیکال رخ می دهد. این الگو به عنوان یک مکث یا یک دوره استراحت در نظر گرفته می شود که در آن بازار قبل از از سرگیری جهت قبلی خود، یک فاصله زمانی را طی می کند.

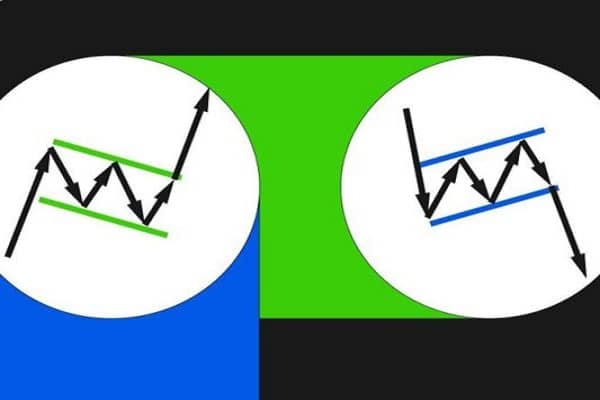

عمدتاً دو نوع الگوی نمودار پرچم وجود دارد: الگوی نمودار صعودی و الگوی نمودار نزولی. الگوی پرچم صعودی نشان دهنده ادامه روند صعودی است و الگوی پرچم نزولی نشان دهنده ادامه روند نزولی است. پس از یک روند صعودی دارای شیب نزولی و پس از یک روند نزولی دارای شیب صعودی است. روند قبلی برای شکل گیری الگو بسیار مهم است.

راه کلیدی برای معامله الگوهای پرچم این است که به دنبال شکست در بالا یا پایین الگوی پرچم باشید. سیگنال خرید به عنوان مرز بالای شکست در بالا و سیگنال فروش به عنوان مرز پایین شکست در زیر در نظر گرفته می شود.

اصطلاح دیگری که برای الگوی نمودار پرچم استفاده می شود چیست؟

الگوی پرچم یکی از محبوبترین الگوهای نموداری است که با عمل قیمت شکل میگیرد که در یک مستطیل کوچک یا کانالی به شکل پرچم تشکیل شده است. الگوی نمودار پرچم به عنوان Flag and pole patter یا به سادگی الگوی پرچم نیز شناخته می شود.قطب به حرکت قوی اولیه قیمت اشاره دارد که خط عمودی را تشکیل می دهد، در حالی که پرچم به معنای دوره تثبیت است که خط افقی را تشکیل می دهد. این خطوط با هم شکل پرچم مانندی را تشکیل می دهند که نشان دهنده ادامه روند قبلی است.

الگوهای نمودار پرچم یک راهاندازی عالی برای یادگیری معاملهگران جدید است، زیرا زمانی که مکانیک پشت آنها را درک کنند به راحتی قابل شناسایی و معامله هستند.

الگوی پرچم در تحلیل فنی چگونه کار می کند؟

الگوی پرچم به وضعیتی اشاره دارد که در آن قیمت یک دارایی مالی در محدوده باریکی حرکت میکند بدون اینکه اوج یا پایینترین حد قابل توجهی داشته باشد. الگوهای پرچم به طور کلی به عنوان یک مرحله یکپارچه در بازار در نظر گرفته می شوند که در آن خریداران و فروشندگان در حالت تعادل هستند.

هیچ جهت روند مشخصی در این مرحله وجود ندارد. معامله گران در طول الگوی پرچم به دنبال سطوح قیمتی خاص هستند، جایی که قیمت چندین بار به نشانه سطوح حمایت و مقاومت کاهش یافته است.

یک راه برای معامله الگوی پرچم این است که منتظر یک شکست باشید که زمانی رخ می دهد که قیمت به خارج از محدوده ای که در آن معامله شده است حرکت کند. Breakout یک جهت روند جدید را نشان می دهد زیرا معامله گران به دنبال شکست در بالاتر از سطح مقاومت یا زیر سطوح حمایت هستند.

راه دیگر استفاده از نوسانگرهایی مانند شاخص قدرت نسبی، واگرایی میانگین متحرک همگرایی و غیره است. اینها می توانند به شناسایی شرایط فروش بیش از حد کمک کنند و می توانند نشانه شکست احتمالی باشند همه الگوهای پرچم منجر به معکوس شدن روند قابل توجهی نمی شود. معامله گران باید از اندیکاتورهای مختلف و تحلیل تکنیکال بازار برای اتخاذ تصمیمات تجاری آگاهانه استفاده کنند.

چرا الگوی پرچم در تحلیل فنی مهم است؟

الگوی پرچم مهم است زیرا بینش های ارزشمندی را در مورد روند بازار و حرکت تاریخی قیمت ارائه می دهد. این الگویی است که هر زمان که یک افزایش یا افت شدید وجود داشته باشد که با یک بازه محدود قیمت رخ می دهد، شکل می گیرد و در نهایت با افزایش یا کاهش شدید دیگری تکمیل می شود.

برای شناسایی ادامه احتمالی یک روند قبلی از نقطه ای که در آن قیمت در برابر همان روند تغییر کرده است، استفاده می شود. این الگوها در میان سایر الگوهای قابل اعتمادتر هستند که معاملهگران از آنها استفاده میکنند زیرا راهاندازی برای ورود به یک روند موجود ایجاد میکنند که آماده ادامه است. الگوهای پرچم می توانند اطلاعاتی در مورد سطوح حمایت و مقاومت ارائه دهند، بنابراین به معامله گران کمک می کند تا تصمیمات معاملاتی دقیقی بگیرند و بتوانند آینده بازار را درک کنند.

ویژگی های نمودارالگوی پرچم چیست؟

پرچمها مناطقی هستند که در عمل قیمت یکسان میشوند و یک حرکت روند مخالف را نشان میدهند که مستقیماً پس از یک حرکت جهتدار شدید قیمت دنبال میشود. الگوهای پرچم یا روند صعودی یا نزولی دارند. پایین پرچم نباید از نقطه وسط میله پرچم که قبل از آن است تجاوز کند. الگوهای پرچم دارای پنج ویژگی اصلی هستند.

- روند قبلی: الگوهای صعودی و نزولی ساختارهای مشابهی دارند اما در جهت روند و تفاوت های دقیق در الگوی حجمی متفاوت هستند. الگوی حجم صعودی در روند قبلی افزایش مییابد و در تثبیت کاهش مییابد، اما در الگوی حجم نزولی ابتدا افزایش مییابد و سپس با گذشت زمان تمایل به افزایش حجم دارد.

- کانال تثبیت: یک الگوی پرچم که با نشانگرهای موازی در ناحیه تثبیت نیز مشخص می شود. هنگامی که خطوط همگرا می شوند، الگوها به عنوان یک الگوی گوه ای نامیده می شوند. این الگوها الگوهای قابل اعتمادتری هستند که معامله گران از آنها استفاده می کنند، زیرا آنها تنظیماتی را برای ورود به یک روند موجود ایجاد می کنند که آماده ادامه است. تشکل ها همه شبیه هستند و منجر به نشان دادن در یک روند موجود می شوند.

- الگوی حجم: الگوی نمودار پرچم نیز از همان الگوهای حجمی پیروی می کند. این الگوها با کاهش حجم تجارت پس از افزایش در ابتدا مشخص می شوند. این نشان می دهد که معامله گرانی که روند غالب را تحت فشار قرار می دهند، فوریت کمتری برای ادامه خرید یا فروش خود در طول دوره تجمیع دارند.

- بنابراین این امکان ایجاد میشود که معاملهگران و سرمایهگذاران جدید این روند را با علاقه پیش ببرند و قیمتها را با سرعتی سریعتر از حد معمول افزایش دهند. حرکت قیمت با الگوهای حجم بالاتر از حد متوسط مشخص می شود.

- هدف قیمت برای الگوی پرچم با اندازه گیری طول میله پرچم و افزودن آن به نقطه شکست محاسبه می شود. الگوی نمودار پرچم می تواند اطلاعات مفیدی در مورد جهت بازار و حرکت قیمت به معامله گران ارائه دهد.

- شکست: قیمت در همان جهت روند قبلی از دوره تثبیت خارج می شود و الگوی پرچم تایید می شود.

- اهداف قیمت: هدف قیمت برای الگوی پرچم با اندازه گیری طول میله پرچم و نمایش آن در جهت شکست محاسبه می شود. الگوی پرچم یک الگوی ادامه دهنده قابل اعتماد است که می تواند استراتژی ورود و خروج واضحی را برای معامله گران فراهم کن

بعد از الگوی پرچم چه اتفاقی می افتد؟

ویژگی اصلی الگوی پرچم این است که قیمت معمولاً در همان جهت حرکت قیمت اولیه که به عنوان میله پرچم پس از الگوی پرچم شناخته می شود ادامه می یابد. به همین دلیل این الگو به عنوان یک الگوی ادامه در نظر گرفته می شود.

این الگو معمولاً به عنوان یک مکث در روند دیده می شود. معامله گران قبل از اینکه قیمت از بخش پرچم الگو خارج شود، به دنبال تأیید معتبر بودن شکست می گردند.

زمانی که قطب پرچم و پرچم شکل گرفت، معامله گران باید مراقب باشند که قیمت بالاتر از پرچم یا خط روند بالایی باشد. این الگو زمانی تکمیل می شود که قیمت از خطوط روند متشکل در جهت روند غالب خارج شود و در این مرحله به مسیر خود ادامه می دهد.

پرچم خرس به فروشندگان کمک می کند تا به عنوان یک الگوی ادامه، اقدام قیمت را بیشتر پایین بیاورند. روند صعودی که از قبل وجود دارد و قیمت پس از اتمام الگو افزایش خواهد یافت.

معامله گران از الگوی پرچم به عنوان یک نشانگر برای ورود به معامله در جهت شکست با توقف ضرر در پایین پرچم یا بالای بالای پرچم استفاده می کنند. خروج از الگوی نمودار پرچم در حجم معاملات بالا اتفاق می افتد. معامله گران همچنین از اندیکاتورهای فنی یا تحلیل بنیادی برای تأیید اعتبار اندیکاتور قبل از ورود به معامله استفاده می کنند.

چگونه الگوی پرچم با سایر الگوهای نمودار متفاوت است؟

الگوی پرچم نوعی الگوی نمودار است که پس از حرکت شدید قیمت در هر دو جهت رخ می دهد. این الگو نشان دهنده یک دوره تثبیت قبل از ادامه قیمت در همان جهت است.

الگوهای پرچم عمدتاً از نظر مدت کوتاهتر و از نظر ساختار پیچیدهتر هستند و الگوی ادامه دارد، در حالی که الگوهای دیگر در مقایسه با الگوهای دیگر مانند دو بالا، پایین و مثلث، سر و شانهها نشانگر معکوس روند هستند.

الگوهای پرچم سیگنالهای واضحتر و قابل اعتمادتری نسبت به سایر الگوهای نمودار ارائه میدهند. الگوهای پرچم در نتیجه کسب سود پس از یک حرکت قوی رخ می دهد، که می تواند نشان دهد.

که فعالان بازار همچنان در جهت روند مطمئن هستند، بنابراین الگوی قوی تر و تعیین کننده تر از سایرین است. الگوی پرچم ابزار بسیار مفیدی برای معامله گران و تحلیلگران برای شناسایی فرصت های بالقوه برای ورود یا خروج از یک موقعیت بازار است.

انواع الگوی پرچم چیست؟

الگوی پرچم یک الگوی ادامه روند است و معمولاً از پنج تا بیست نوار قیمت تشکیل شده است. الگوی الگوی نمودار پرچم شبیه پرچم یا قطب پرچم است. عمدتاً دو نوع الگوی نمودار پرچم بر اساس ساختار و پتانسیل آنها وجود دارد. آنها پرچم نزولی و پرچم صعودی هستند که در مقابل یکدیگر قرار دارند.

1. الگوی پرچم خرس

الگوی پرچم خرس یک الگوی تداومی است که پس از یک حرکت نزولی قوی قیمت رخ می دهد. پرچم خرس نسخه وارونه پرچم گاو نر است و ساختاری مشابه پرچم گاو نر دارد اما وارونه است. مشخصه آن یک دوره تثبیت است که در آن قیمت به سمتی یا کمی بالاتر حرکت می کند.

پرچم خرس شبیه یک مستطیل یا متوازی الاضلاع کوچک است که از دو خط روند موازی تشکیل شده است که اوج و پایینترین قیمت را به هم متصل میکند. میله پرچم بر اساس یک افت قیمت وحشتناک تقریباً عمودی ساخته می شود

و به طور غیرمنتظره ای از طرف فروشندگان برخورد می کند، و سپس آن را در خطوط روند بالا و پایین موازی که پرچم را تشکیل می دهد، پرتاب می کند. خطوط روند پایین تر شکسته می شوند و باعث وحشت فروشندگان می شوند زیرا روند نزولی حرکت دیگری به سمت موقعیت پایین را از سر می گیرد.

شدت افت روی میله پرچم تعیین میکند که پرچم خرس چقدر قوی است. فروش در ابتدا از طریق مقداری سود به پایان میرسد و محدودهای تنگ ایجاد میکند که پایینترین و اوجهای بالاتر را کمی بیشتر میکند.

پرچمهای خرس زمانی قویتر میشوند که نوسان پایینی که الگو را شروع میکند نیز به دلیل فقدان احتمالی پشتیبانی اساسی در پایینترین حد باشد. موفقیت یک پرچم خرس پس از یک حرکت نزولی مهم به دلیل افزایش احتمالی مقاومت بالای سر بیشتر می شود.

2. الگوی پرچم گاو نر

الگوی پرچم گاو نر نوعی الگوی نمودار پرچم است که روند صعودی را نشان می دهد. این الگو پس از یک حرکت صعودی قوی قیمت رخ می دهد و با یک دوره تثبیت مشخص می شود که در آن قیمت کمی پایین تر حرکت می کند.

این الگو با پیشبینی قوی تقریباً عمودی قیمت شروع میشود که فروشندگان کوتاهمدت را کاملاً از خود دور میکند، زیرا آنها در شیدایی پوشش میدهند، زیرا خریداران بیشتری از حصار خارج میشوند. این الگوی پرچم همچنین شبیه یک مستطیل یا متوازی الاضلاع کوچک با دو خط روند موازی است که اوج ها و پایین های قیمت را مانند الگوی پرچم خرس به هم متصل می کند.

چگونه یک الگوی پرچم را معامله کنیم؟

الگوی پرچم یک الگوی نمودار محبوب است که در تحلیل تکنیکال استفاده می شود. معاملهگران میتوانند زمانی وارد معامله شوند که قیمت در بالا یا پایین خطوط روند پرچم بالا یا پایین شکسته شود. گام اصلی این است که به دنبال یک حرکت قیمت شدید و به دنبال آن یک دوره تثبیت باشید که شکل پرچم را برای تجارت الگوهای پرچم تشکیل می دهد.

یک معامله گر می تواند با شناسایی سه نقطه کلیدی، یک استراتژی برای الگوهای پرچم معاملاتی ایجاد کند. آنها اهداف ورود، توقف ضرر و سود هستند.

- ورود: پرچم ادامه روند فعلی را نشان میدهد، اما عاقلانه است که برای جلوگیری از نشانههای نادرست منتظر آغاز شروع باشید. معامله گران انتظار دارند در روز پس از کاهش قیمت و بسته شدن بالای خط روند موازی بالایی، پرچمی را وارد کنند.

- توقف ضرر: معامله گران به دنبال استفاده از سمت مخالف الگوی پرچم به عنوان نقطه توقف ضرر هستند. توقف ضرر اولیه در زیر خطوط روند بالا در روند صعودی و خطوط روند پایین تر در روند نزولی قرار می گیرد.

- هدف سود: معامله گرانی که محافظه کار هستند می خواهند از تفاوت اندازه گیری شده در قیمت بین خطوط روند موازی الگوی پرچم برای تعیین هدف سود استفاده کنند.

معامله گران باید به انتخاب اندازه موقعیت و روند کلی بازار توجه زیادی داشته باشند تا موفقیت را در استفاده از الگوهای پرچم برای هدایت استراتژی های معاملاتی علاوه بر سه کلید اصلی به حداکثر برسانند. معاملهگری که وارد معامله میشود باید آن را از نزدیک زیر نظر داشته باشد تا ببیند قیمت در جهت شکست ادامه دارد. معاملهگر میتواند زمانی که معامله به نفع او پیش میرود، استاپ ضرر یا شکست خود را تغییر دهد یا آن را برای قفل کردن سود در نظر بگیرد.

تاجری که مایل به معامله پرچم گاو نر است باید منتظر باشد تا قیمت بیش از مقاومت تثبیت شود تا معامله گر بتواند به دنبال ورود باشد. شکست به این معنی است که روند قبل از شکل گیری در حال ادامه است. معاملهگری که میخواهد پرچم خرس را معامله کند، باید سیاست انتظار و نظارت را اتخاذ کند تا قیمت به زیر حمایت ادغام برسد تا معاملهگر بتواند وارد بازار شود.

کدام استراتژی معاملاتی برای الگوی پرچم بهترین است؟

بهترین استراتژی معاملاتی برای الگوی پرچم بستگی به ترجیح معامله گر، تحمل ریسک و شرایط بازار دارد. عمدتاً سه استراتژی تجاری رایج برای الگوهای پرچم وجود دارد:

- استراتژی شکست: این استراتژی شامل خرید یا فروش زمانی است که قیمت از الگوی پرچم خارج شود. این استراتژی برای معامله گرانی مناسب است که دوست دارند شتاب معامله کنند و می توانند نوسانات ناشی از شکست را کنترل کنند.

- استراتژی عقب نشینی: استراتژی عقب نشینی شامل انتظار برای بازگشت قیمت به خطوط روند پایین الگوی پرچم قبل از ورود به یک موقعیت خرید یا خط روند بالا قبل از ورود به یک موقعیت کوتاه است. این برای معامله گرانی مناسب است که ترجیح می دهند معاملات را با قیمت های بهتر وارد کنند و می توانند منتظر بمانند تا اصلاح شود.

- استراتژی معاملاتی محدوده: این استراتژی شامل خرید در خطوط روند پایین تر و فروش در خط روند بالایی الگوی پرچم است. استراتژی معاملات محدوده برای معامله گرانی است که ترجیح می دهند بازارهای محدود به محدوده را معامله کنند و می توانند نوسانات قیمت را در الگوی پرچم کنترل کنند.

داشتن یک برنامه تجاری، استراتژی مدیریت ریسک و نظم و انضباط برای اجرای موثرترین استراتژی انتخابی ضروری است.

بهترین بازه زمانی برای معامله الگوی پرچم چیست؟

بازه زمانی که برای شناسایی الگوهای پرچم بهترین است به سبک معاملات و اهداف معامله گر بستگی دارد. الگوی پرچم بیشتر در بازههای زمانی کوتاهتر مانند نمودارهای ۱ ساعته یا ۴ ساعته استفاده میشود. الگوی پرچم یک الگوی نمودار تحلیل تکنیکال است که زمانی اتفاق میافتد که یک حرکت شدید قیمت در یک جهت خاص و به دنبال آن یکپارچگی وجود دارد که در آن قیمت به سمتی حرکت میکند و ساختاری شبیه پرچم را تشکیل میدهد. در اینجا الگوها می توانند به سرعت شکل بگیرند و فرصت هایی را برای معاملات کوتاه مدت فراهم کنند.

مهم است که به خاطر داشته باشید که فریم های زمانی کوتاهتر نوسان بیشتری دارند و نیاز به نظارت بیشتر دارند. معاملهگران بلندمدت ترجیح میدهند از الگوی پرچم در بازههای زمانی طولانیتر استفاده کنند، زیرا میتواند سیگنال مطمئنتری از روند طولانیمدت ارائه دهد. معامله گران همچنین از این الگو برای شناسایی نقاط ورود و خروج بالقوه برای معاملات بلندمدت یا تأیید روندهای موجود استفاده می کنند. استفاده از بازههای زمانی متعدد برای تایید اعتبار الگوی قبل از تصمیمگیری معاملات مهم است.

هدف قیمت برای الگوی پرچم چیست؟

هدف قیمت به عنوان راهنمایی برای تعیین اهداف سود و بررسی اینکه آیا معامله ارزشمند است یا خیر استفاده می شود. هدف قیمت برای الگوی پرچم سطحی است که معامله گر انتظار دارد قیمت پس از تکمیل الگو حرکت کند. روش های مختلفی وجود دارد که معامله گران برای تعیین هدف قیمت برای الگوی پرچم استفاده می کنند. میله پرچم روش رایجی است که برای اندازه گیری فاصله حرکت اولیه قیمت و پیش بینی آن فاصله از نقطه شکست از الگوی پرچم استفاده می شود.

روش دیگر برای اندازهگیری قیمت هدف، جستجوی سطح حمایت قبلی و استفاده از آن به عنوان هدف قیمت است. معامله گران همچنین از شاخص های فنی مانند اصلاح فیبوناچی استفاده می کنند. از نسبت های مبتنی بر دنباله فیبوناچی برای شناسایی سطوح حمایت و مقاومت استفاده می کند.

مهم است که به خاطر داشته باشید که اهداف قیمت تضمین نشده است. بازار نمی تواند در جهت مورد انتظار حرکت کند، بنابراین معامله گران باید از دستورات توقف ضرر برای محدود کردن ریسک خود و محافظت در برابر حرکات غیرمنتظره بازار استفاده کنند.

الگوی پرچم در معاملات چقدر قابل اعتماد است؟

الگوهای پرچم یکی از قابل اعتمادترین الگوهایی هستند که معامله گران در تحلیل تکنیکال خود از آن استفاده می کنند. قابلیت اطمینان یک الگوی پرچم در معاملات عمدتاً به 4 عامل مانند بازه زمانی، شرایط بازار، توانایی معاملهگر در شناسایی و تفسیر دقیق الگو بستگی دارد. اغلب الگوهای پرچم به عنوان الگوهای نمودار قابل اعتماد در نظر گرفته می شوند زیرا نشان دهنده ادامه روندی هستند که الگو را معرفی می کند.

شکست کاذب مشکل اصلی الگوی پرچم است. شکست کاذب زمانی رخ می دهد که قیمت از الگوی پرچم خارج شده و به سرعت به داخل الگو برگردد. معاملهگران میتوانند قابلیت اطمینان الگوی پرچم را با استفاده از ابزارهای تحلیل تکنیکی مختلف مانند میانگینهای متحرک، خطوط روند، شاخصهای حجم برای تأیید اعتبار الگو بهبود بخشند.

شرایط کلی بازار مانند انتشار داده های اقتصادی، رویدادهای ژئوپلیتیکی و غیره مهم است که در نظر گرفته شود تا بر دارایی مورد معامله تأثیر بگذارد. معامله گران باید همیشه احتیاط کنند و ریسک خود را به درستی مدیریت کنند تا تصمیمات تجاری بهتری بگیرند.

تفاوت بین الگوی پرچم و الگوی پرچم چیست؟

هر دو الگو به عنوان الگوهای ادامه در نظر گرفته می شوند اما تفاوت در شکل آنهاست. الگوی پرچم با الگوی پرچم یکسان است. تفاوت این است که فاز تثبیت یک الگوی پرچم با خطوط روند همگرا به جای خطوط روند موازی مشخص می شود.

الگوهای پرچم با یک حرکت قیمت تند به نام قطب پرچم نشان داده می شوند و تثبیت معمولاً یک الگوی مستطیلی کوچک است که در جهت میله پرچم مایل است. الگوهای قلمی با یک حرکت تند و به دنبال یک دوره یکسان شدن متمایز می شوند اما به شکل مثلثی که الگوی همگرا به سمت یکدیگر را مشخص می کند